简单移动平均线 (Simple Moving Average,SMA) 是某变数之前n个数值的未作加权算术平均。例如,收市价的10日简单移动平均指之前10日收市价的平均数。

在技术分析中,不同的市场对常用天数 (n值) 有不同的需求,例如:某些市场普遍的n值为10日、40日、200日;有些则是5日、10日、20日、60日、120日、240日,视乎分析时期长短而定。投资者可从移动平均线的图表中分辨出支持位或阻力位。

平均线依时间长短可分为:短期移动平均线,中期移动平均线,及长期移动平均线。

短期移动平均线:一般都以五天及十天为计算期间,代表一周的平均价,可做为短线进出的依据。

中期移动平均线:多以三十日为标准,称为月移动平均线,代表一个月的平均价或成本,亦有扣除四个星期六、日以二十二天来做月移动平均线。另有六十六或七十二日移动平均线,俗称季线。一般说来月移动平均线有效性极高,尤其在走势尚未十分明朗前,预先显示未来走势方向。

长期移动平均线 : 多以146日、150日移动平均线为标准,简称半年线,亦有以290日、292日、295日移动平均线为标准的年线。

一般来说,机构投资者及中长线基金以200天移动平均线,作为研判行情的最重要参考指标。

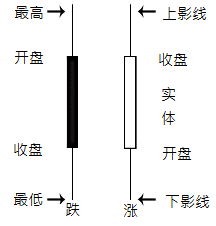

阴阳烛(K线)的结构可分为上影线、下影线,及中间实体部分,分别表示当天的最高价,最低价,以及开盘价及收盘价。如果当日收盘价高于开盘价,K线收红,图例以空心白线表示,如果当日收盘价低于开盘价,K 线 收绿(浅底色时)或白(黑底色时),图例以实心黑线表示。

| 基本型态 | 解说 | |

| 1 |  |

长红线或大阳烛,表示强烈涨势。 |

| 2 |  |

长黑线或大阴烛,表示沽压沉重。 |

| 3 |  |

多空交战,先跌后涨,多头占上风。 |

| 4 |  |

多空交战,空头占优势,当留下影线,获得支撑,后市可能反弹。 |

| 5 |  |

多空交战,多头略胜一筹,但留下上影线,后势可能下跌。 |

| 6 |  |

多空交战,先涨后跌,空头势强。 |

| 7 |  |

多头小胜。 |

| 8 |  |

空头小胜。 |

| 9 |  |

多头稍占上风,但欲振乏力,后市可能下跌。 |

| 10 |  |

开高走低,空头占上风。 |

| 11 |  |

窄幅震荡,价格坚挺。 |

| 12 |  |

窄幅震荡盘,价格偏软。 |

| 13 |  |

大十字,多空势均力敌,收盘价等于开盘价,关键时刻,待变格局。 |

| 14 |  |

小十字,窄幅待变。 |

| 15 |  |

下影线长,表示多头较强,后市可稍看好。 |

| 16 |  |

上影线长,表示空头较强,后市看淡。 |

| 17 |  |

T 形,表示买盘极强,空头进攻被击退。 |

| 18 |  |

反 T 形,表示沽压极重。 |

| 19 |  |

- 字形,四价合一。 |

观察阴阳烛一定要留意整体大市,以及过往数日的高低位走势,再加以判断。

| 型态 | 解说 |

|

昨日之上影线很长,收盘在低位表示卖压沉重,多头无力还击,宜趁早沽出。 |

|

昨日收十字线,第二天开盘在昨日收盘价之下并收黑,表示跌势确认。 |

|

昨日开低走高,第二天开高走低,并跌破昨日收盘价,表示行情偏软。 |

|

昨日开低走高,第二天开高走低尚未跌破昨日收盘价,表示多空交战激烈,未定胜负后市宜密切注意。 |

| 型态 | 解说 |

|

昨日下影线长,表示买盘积极,第二天开盘后持续走高,回升确认。 |

|

昨日低位买盘积极,第二天空头打击不成,显示多方略胜一筹,将回升或进入盘整。 |

|

昨日长黑,第二日长红,逐步回升居多。 |

|

昨日开高走低,第二天即开高走高,表示反弹型态确认。 |

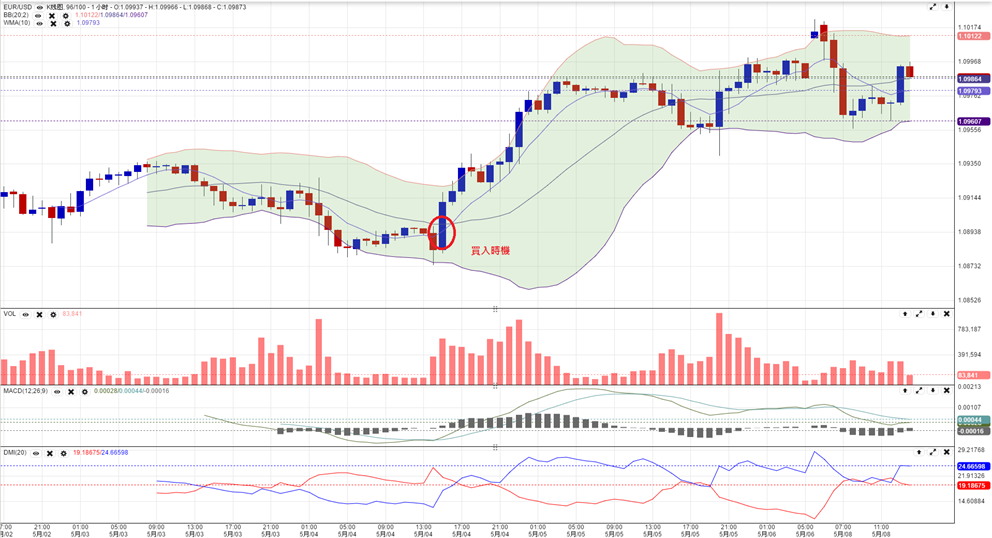

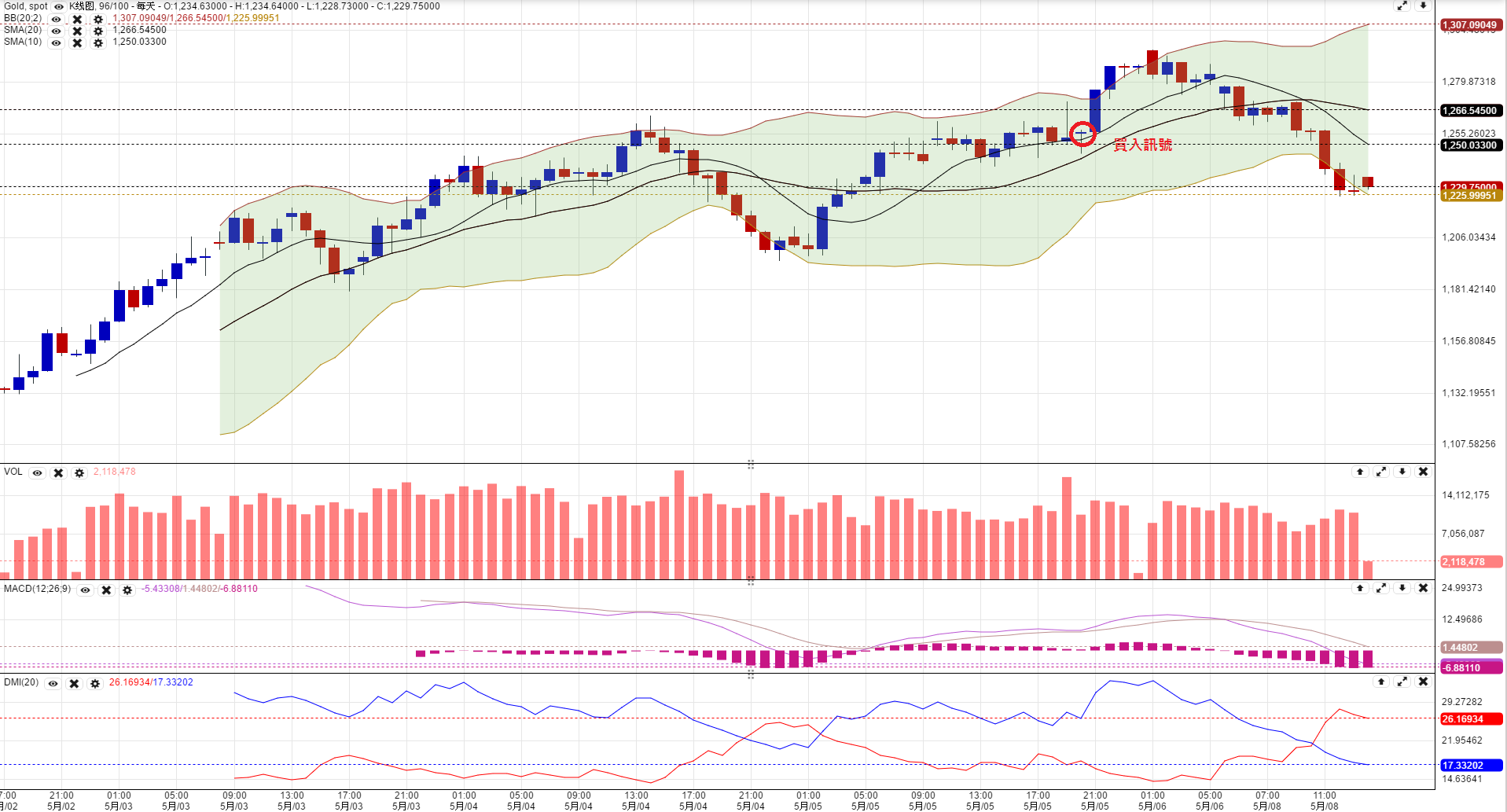

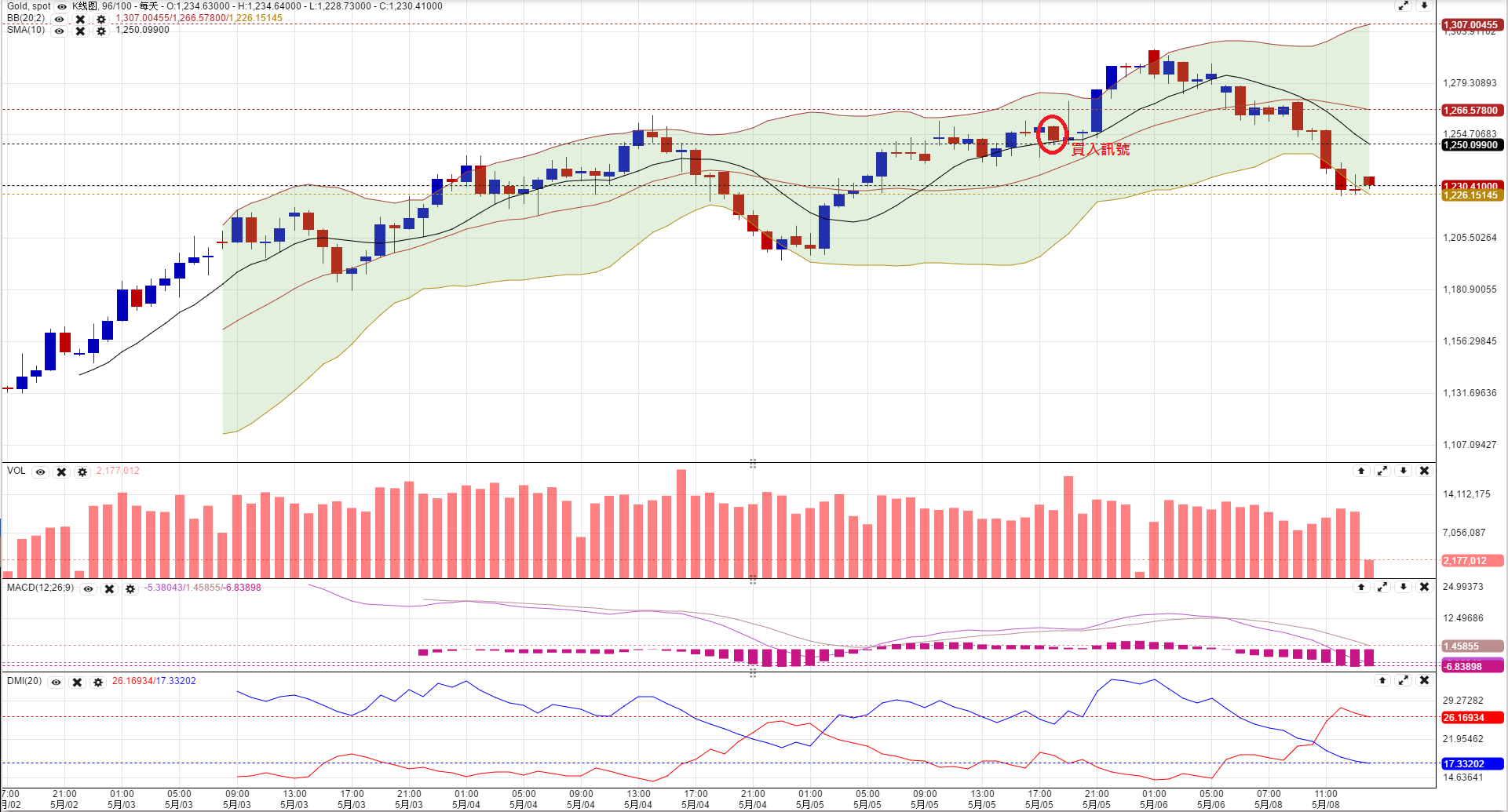

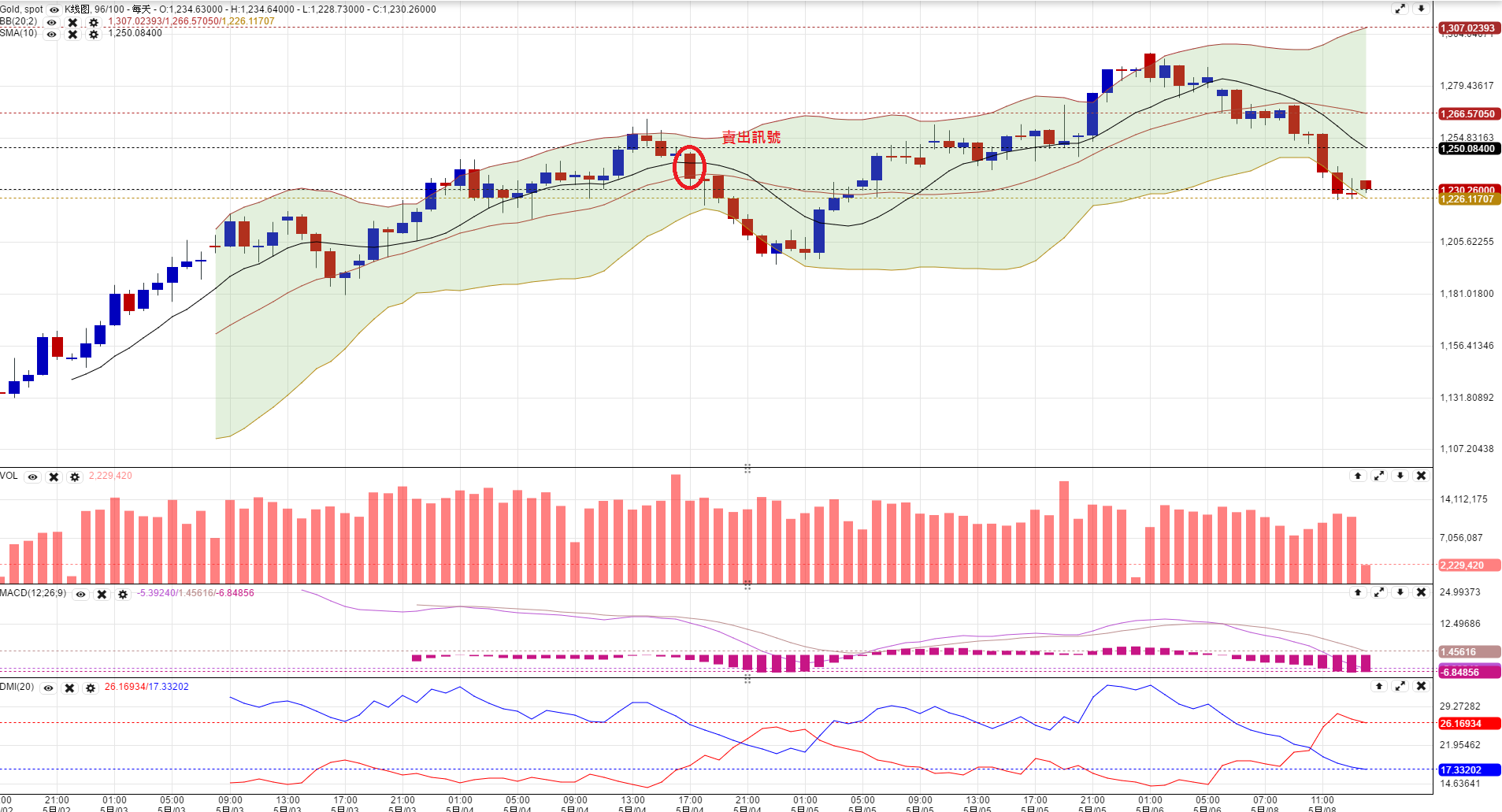

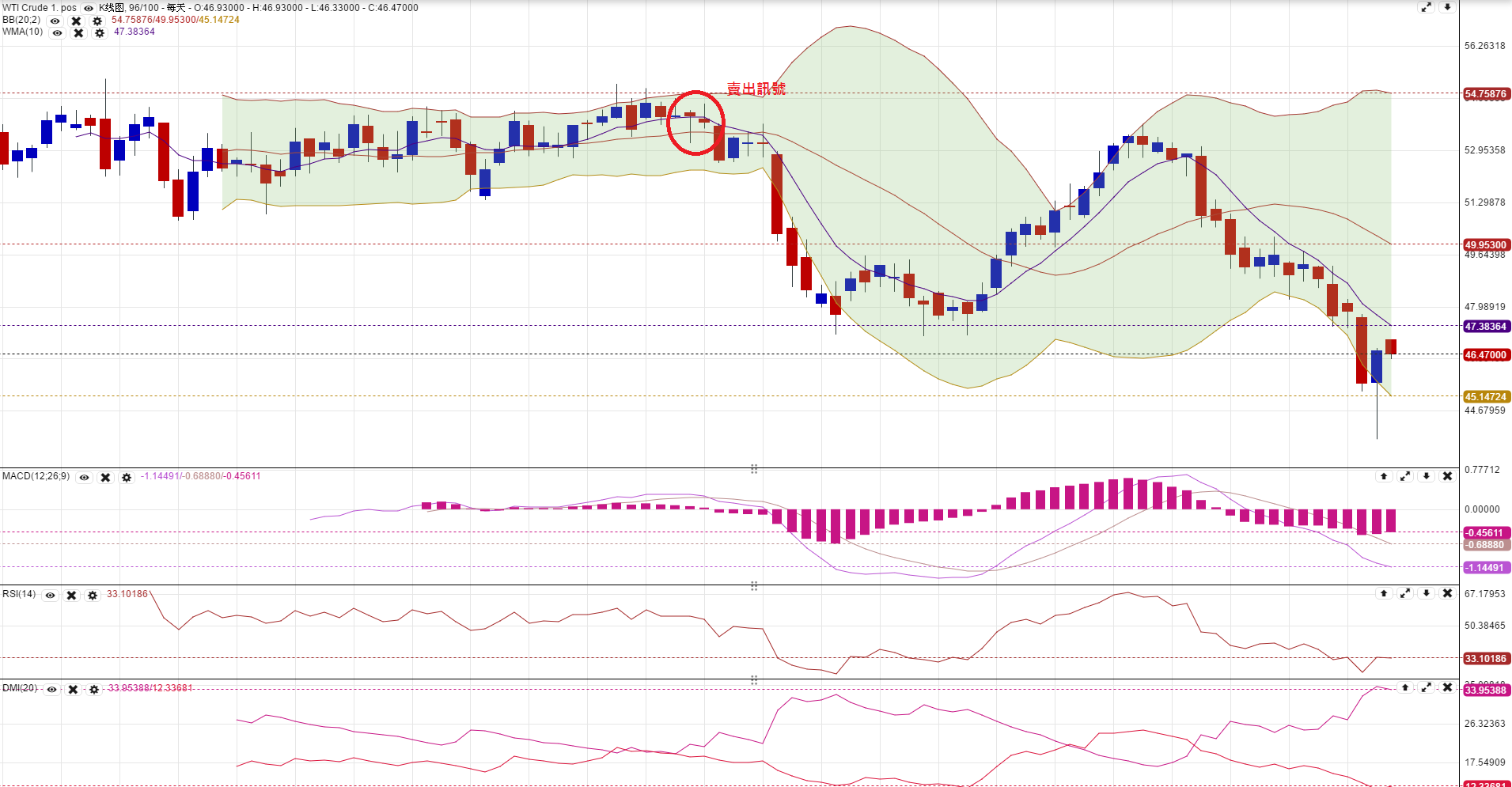

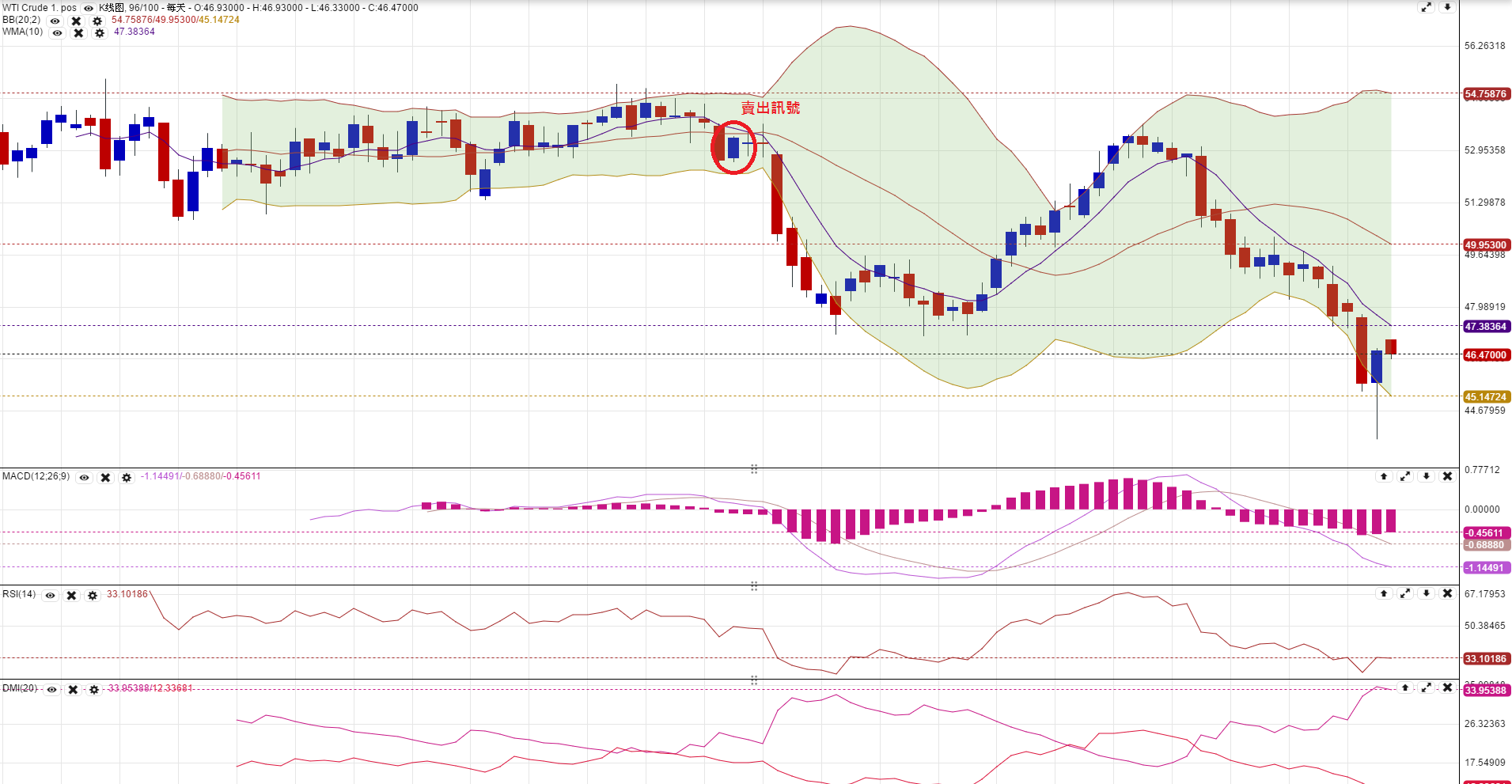

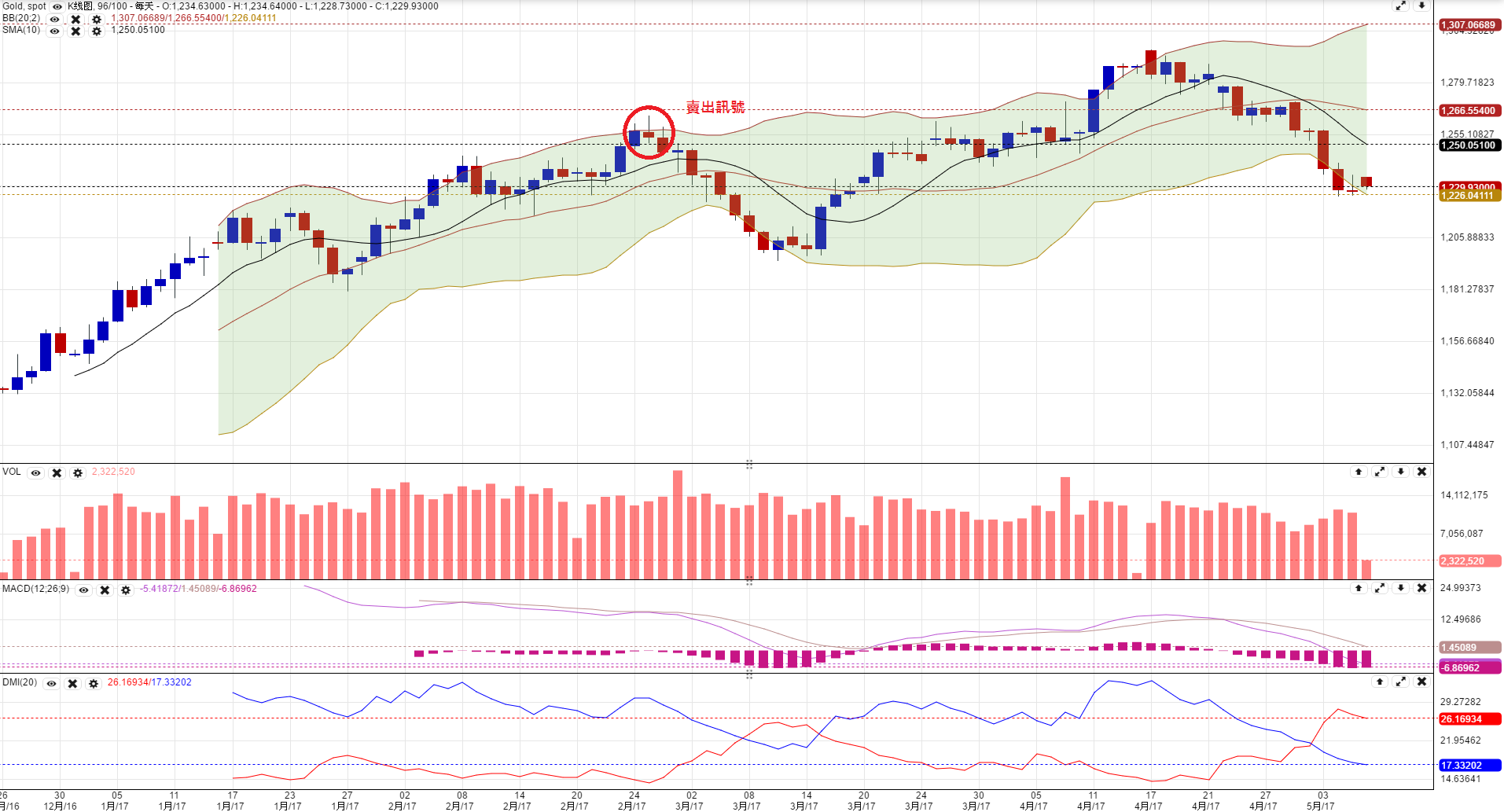

价格有时长时期保持在某一范围内。若出现这种情形,可使用上下边界来确定价格的波动范围。保力加通道以 SMA20简单移动平均线为中线。加上相应标准差的两倍来确定上边界,而下边界则为移动平均价减去该标准差的两倍,这种方法为John Bollinger所推荐。现将该方法介绍如下:

RSI 目前已为市场普遍使用,是主要技术指标之一,其主要特点是计算某一段时间内买卖双方力量,作为超买、超卖的参考与K线图及其他技术指标 (三至五种) 一起使用,以免过早卖出及买进,造成少赚多赔的损失。

保力加通道包括三条线:上轨、下轨及中轴线。中轴线即SMA20移动平均线,上轨及下轨分别为中轴线加/减两倍标准偏差。p-期的保力加通道为:

中轴线 = SMA20移动平均线

上轨 = 中轴线 + 两倍标准差

下轨 = 中轴线 – 两倍标准差

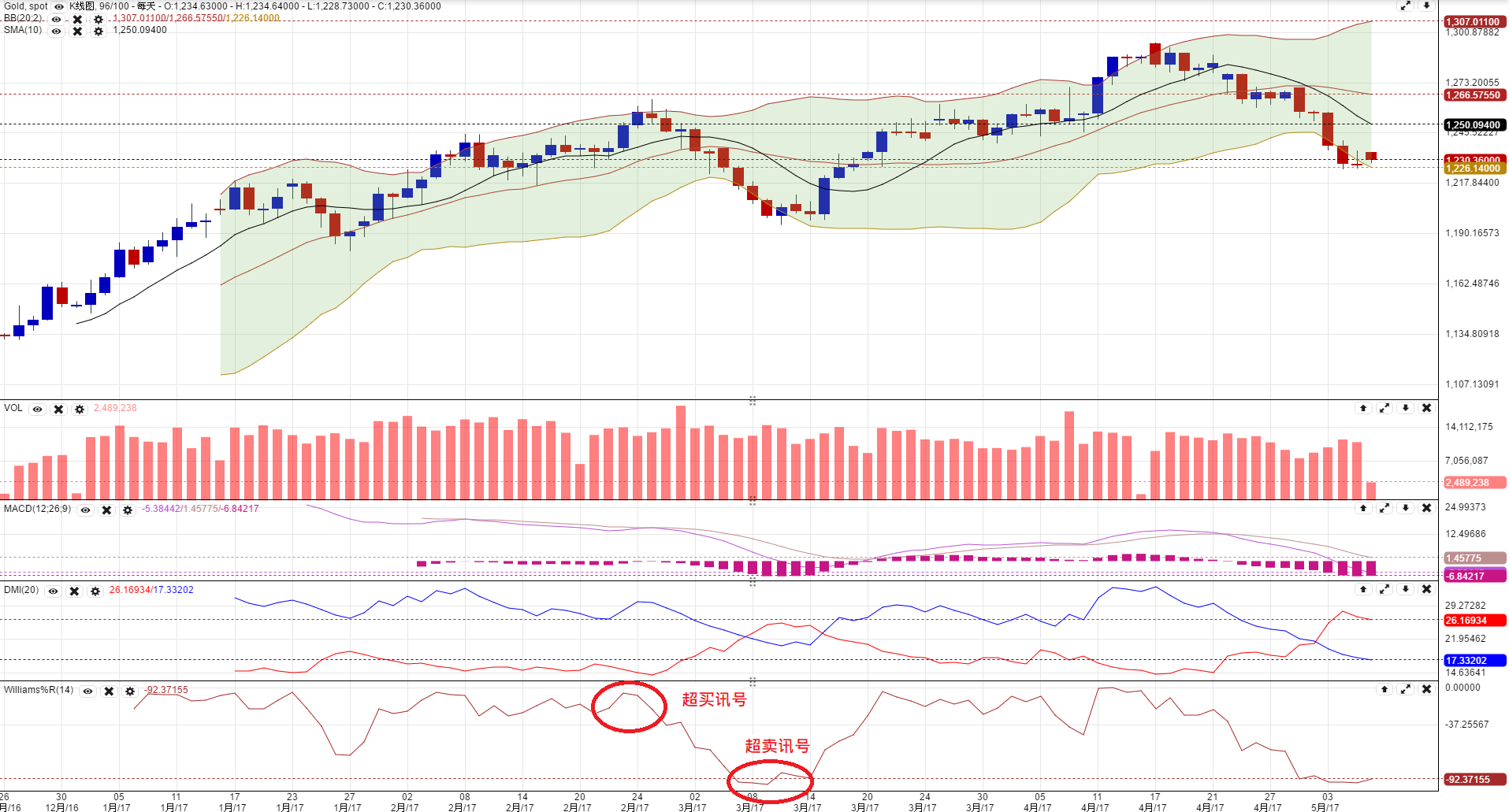

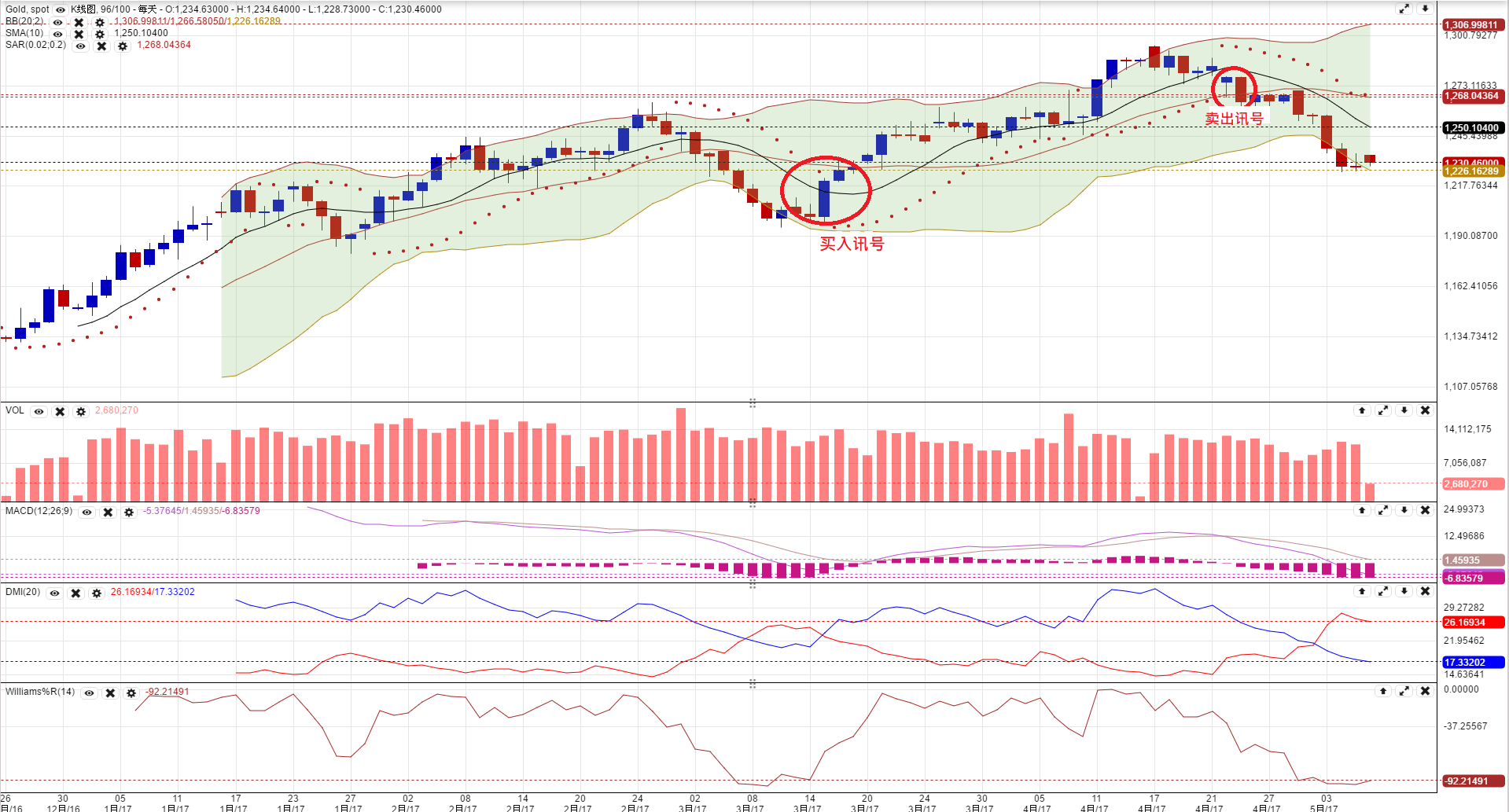

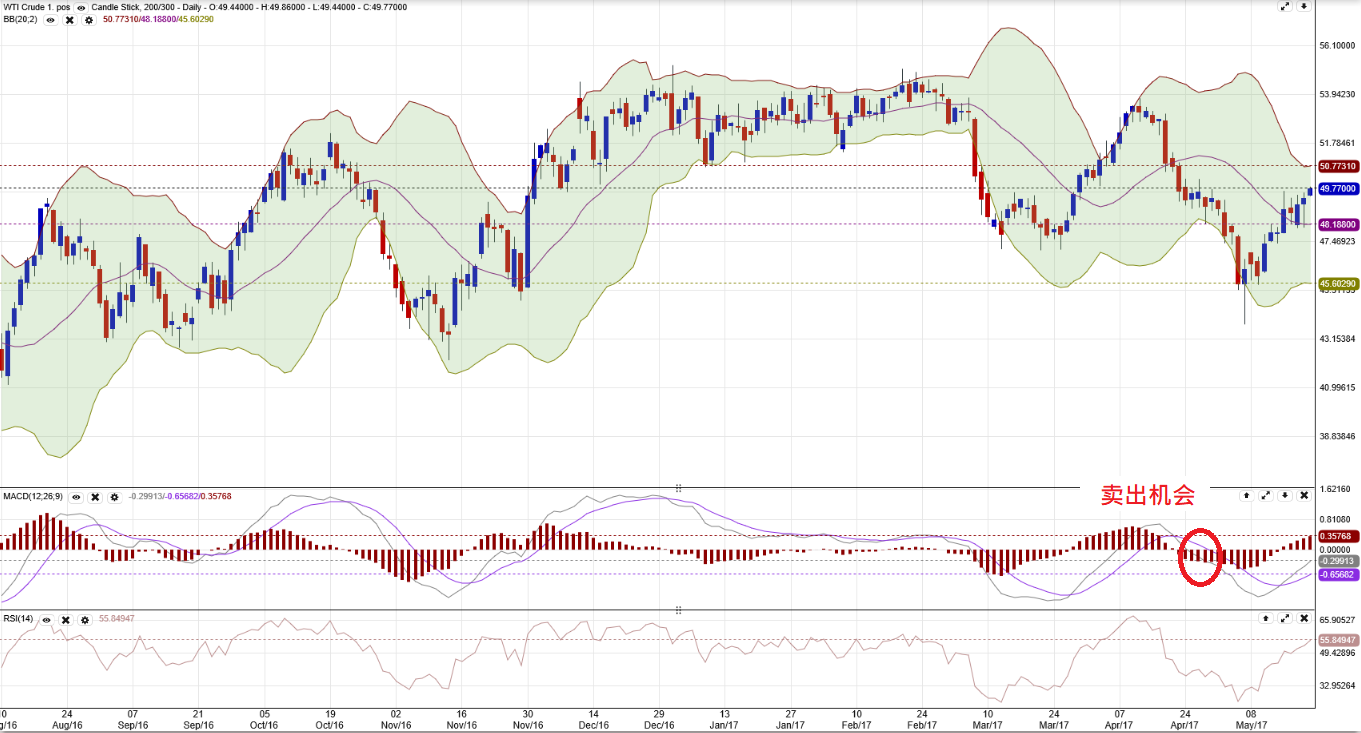

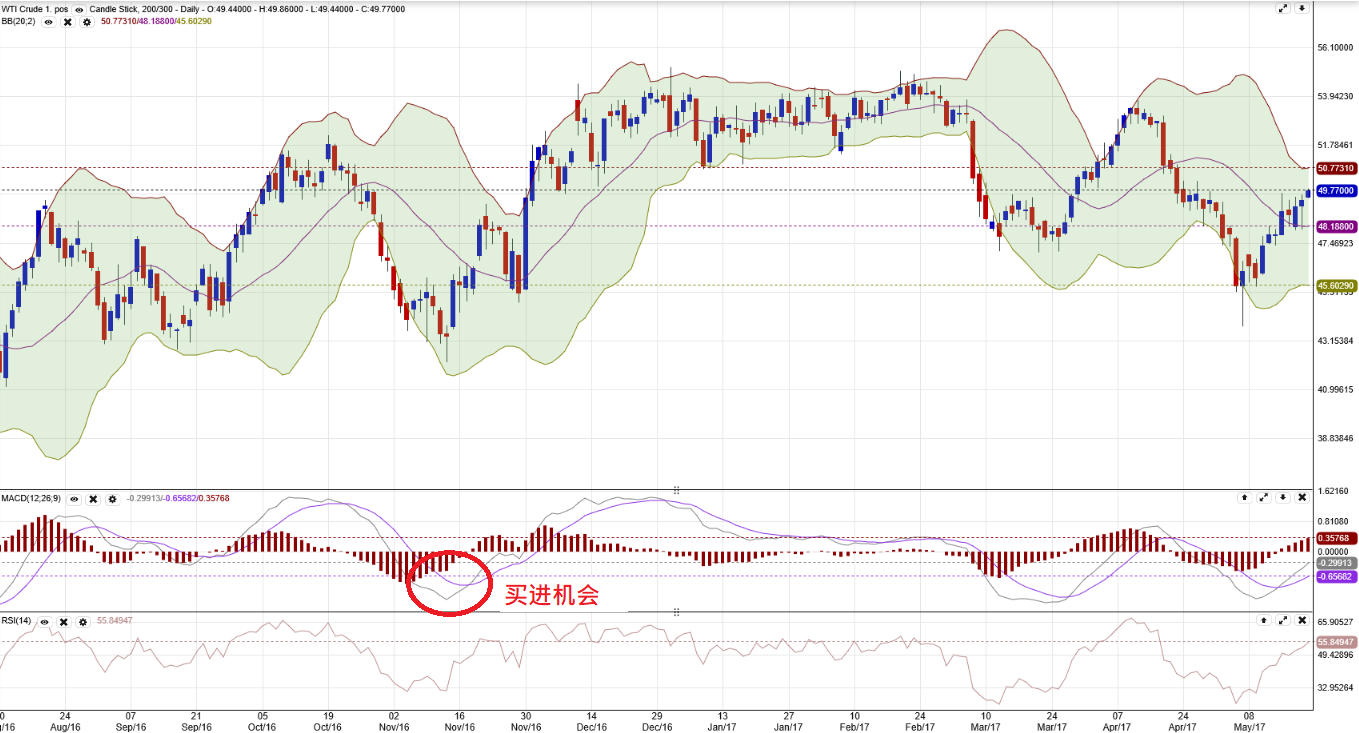

由于保力加原理是在一条带状的走道移动,上下限只是代表上升的阻力位及下跌的支持位,故只能表达相对的买、卖波段点,在波段操作中较一般技术分析有效。但短线的买卖信号确不够明确。故应配合其MACD、RSI 一同应用才可产生较确切的买卖出信号。

当RSI指标超过80值以上时,而当时价格也行至保力加的顶端时,即为卖出的时机。反之,当RSI 指标下移至20值附近时,而价格行至保力加的底部时,即为买进讯号,表示很可能止跌回升,投资者可作买进的动作。

威廉指标运用摆动点来量度超买超卖现象,可以量度循环期内的高点或低点,提出有效率的投资讯号。

研判:以 0 做上限,100 做下限画出%R 的走势判断

SAR 属于价格与时间并重之顺势操作系统,又称停损转向系统。

研判:

指标说明:为欧美常用之技术分析线形图,乃根据开盘、收盘、最高、最低等四个价格绘制而成。

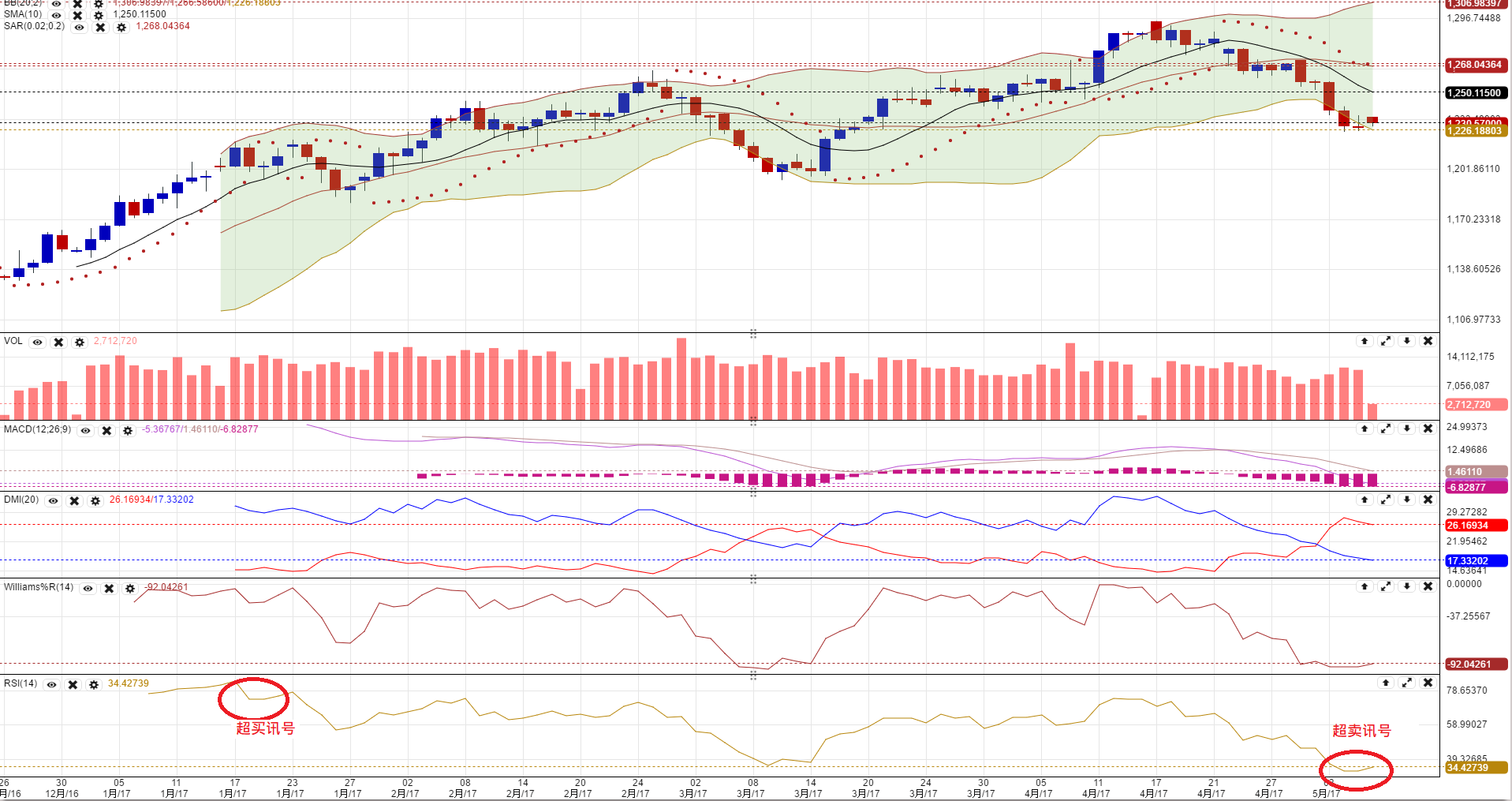

RSI 目前已为市场普遍使用,是主要技术指标之一,其主要特点是计算某一段时间内买卖双方力量,作为超买、超卖的参考与K线图及其他技术指标 (日s6三至五种) 一起使用,以免过早卖出及买进,造成少赚多赔的损失。

一般 RSI 计算方法,当5日 RSI 指标高于 85 以上时,是严重超买讯号;当低于 20 以下时,为严重超卖讯号。但利用上述方法计算,当 RSI 指标高于90以上或15以下时,才是严重的超买及超卖讯号。

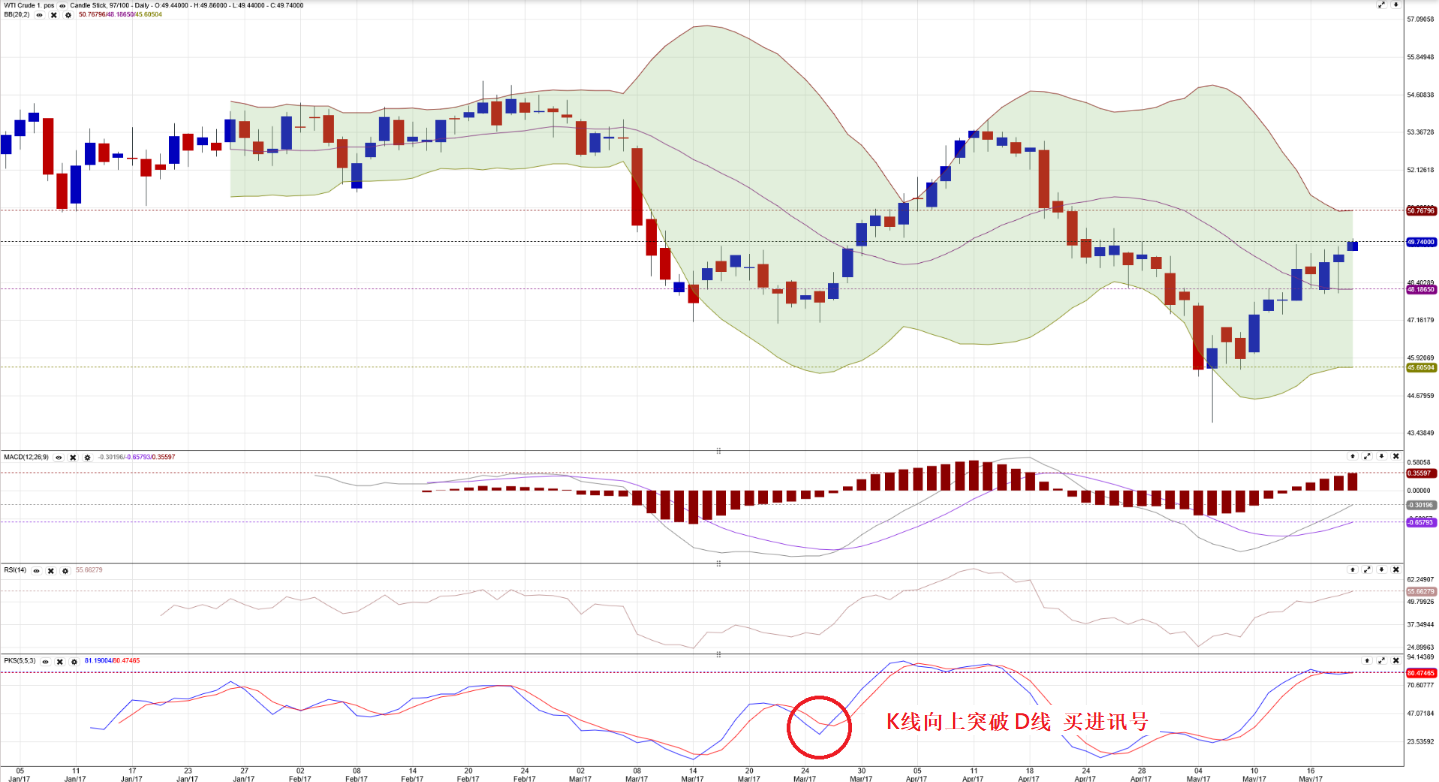

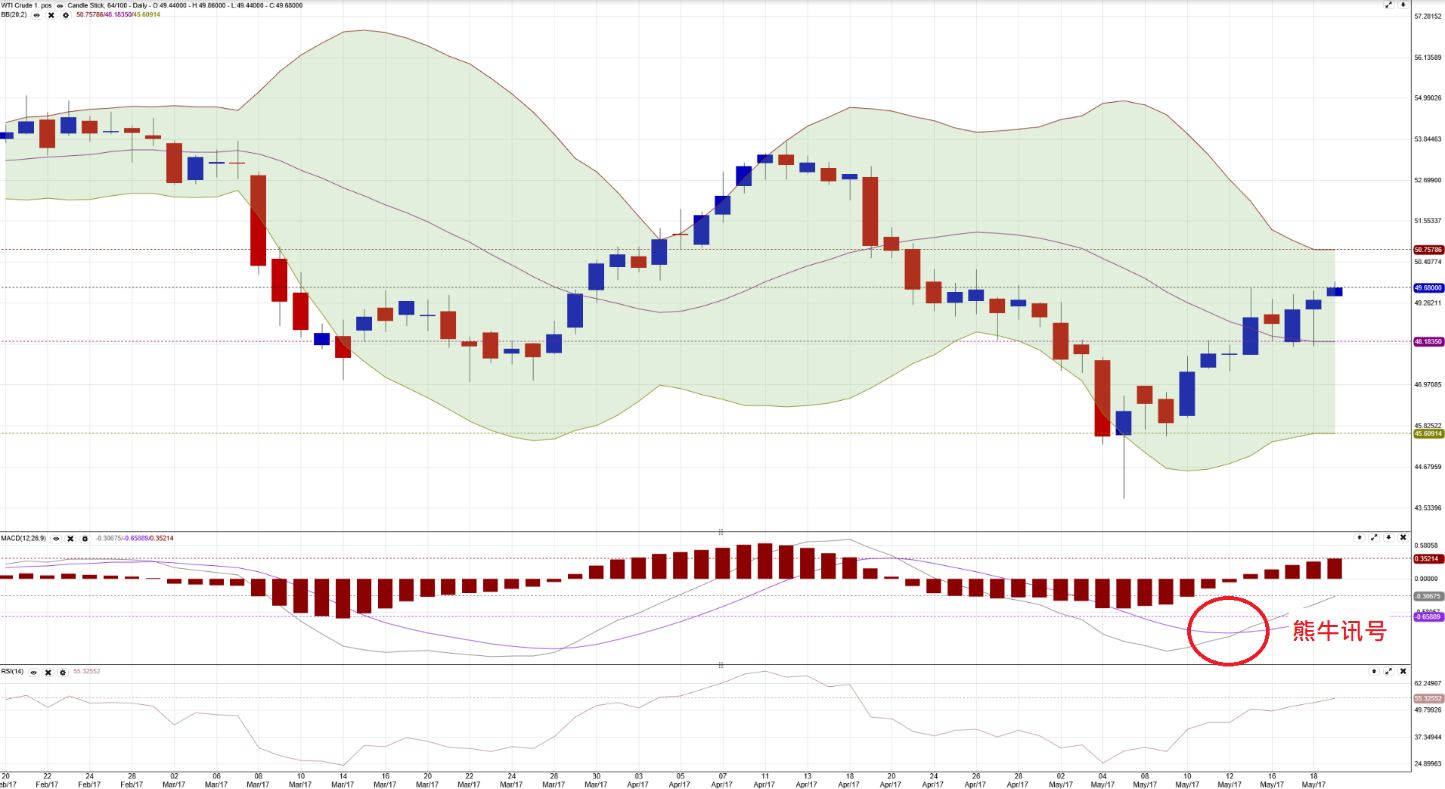

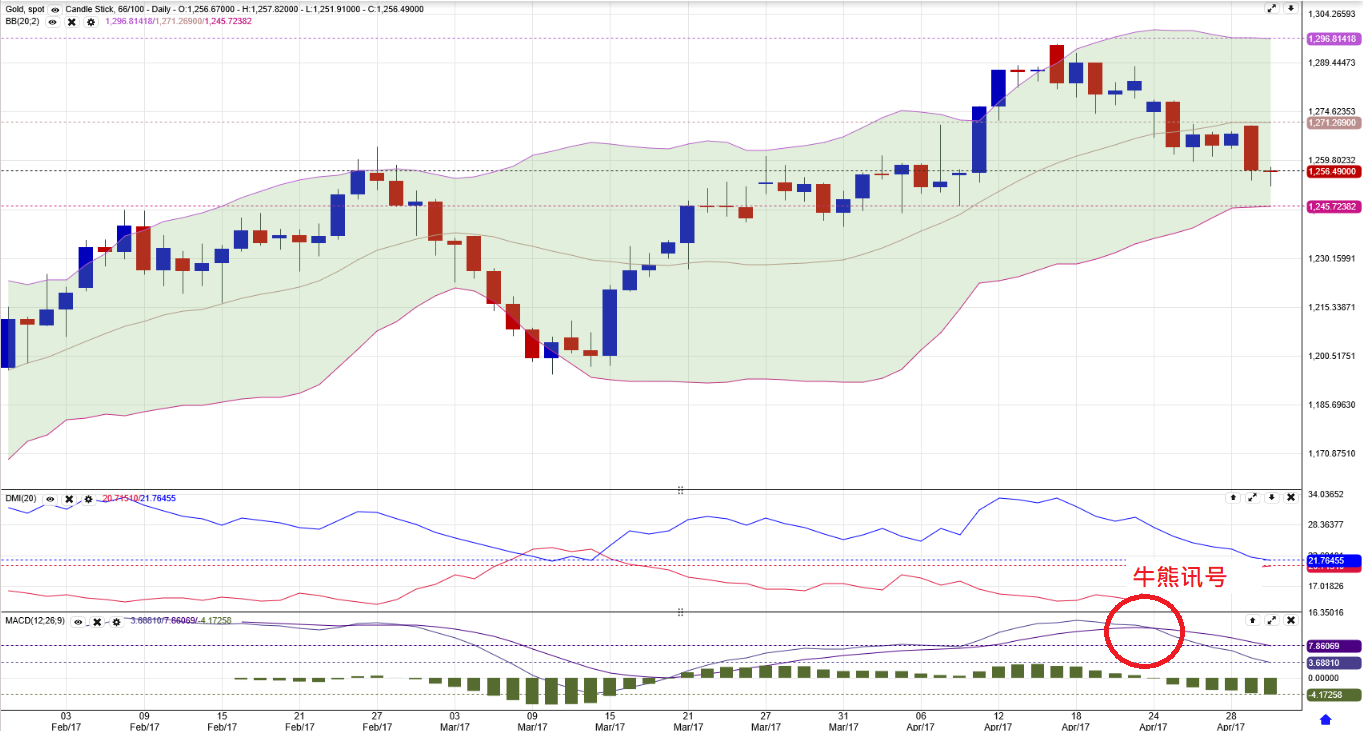

MACD 在应用上应先行计算出快速 (12 日) 的移动平均数值与慢速 (26 日) 移动平均数值。以此两个数值,作为测量两者 (快速与慢速线) 间的 “差离值” 依据。所谓 “差离值” (DIF) 即12日EMA数值减去26 EMA 数值。

因此,在持续的涨势中,12 日 EMA 在 26 日 EMA 之上。其间的正差离值 (+DIF) 会愈来愈大。反之在跌势中,差离值可能变负 (-DIF) 也愈来愈大。

至于行情开始回转,正或负差离值要缩小到怎样的程度,才真正是行情反转的讯号。MACD 的反转讯号界定为“差离值”的 9日移动平均值 (9日EMA)。

趋势指针基本原理在于探求价格上升及下降过程中的「均衡点」,亦即供需关系由紧张状况通过价格的变 化而达至「和谐」,然后再因价格供需的互为影响下,再导致紧张的循环不息过程。不是凭借主观与直觉的来判断买方卖方的两种力量,而是加以科学化。

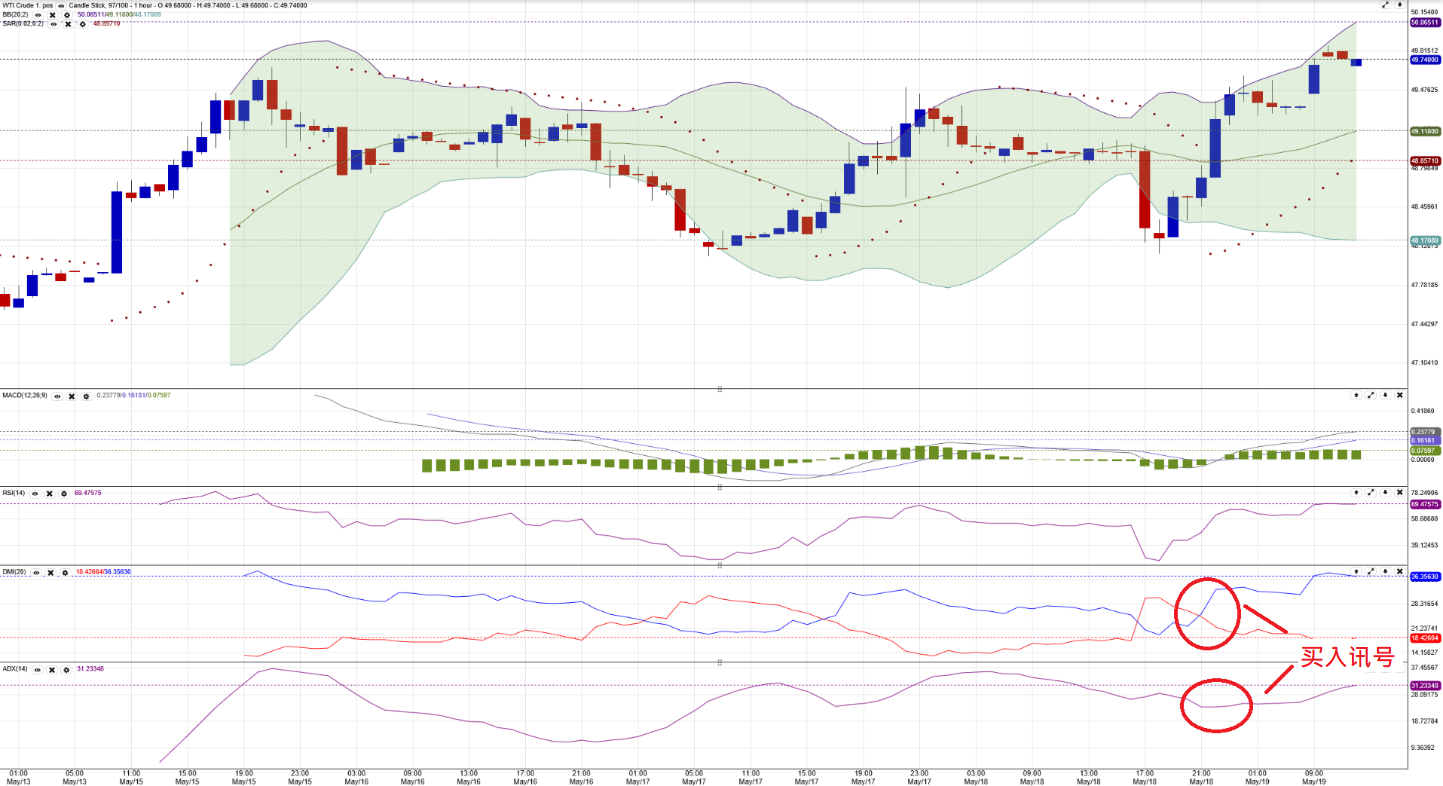

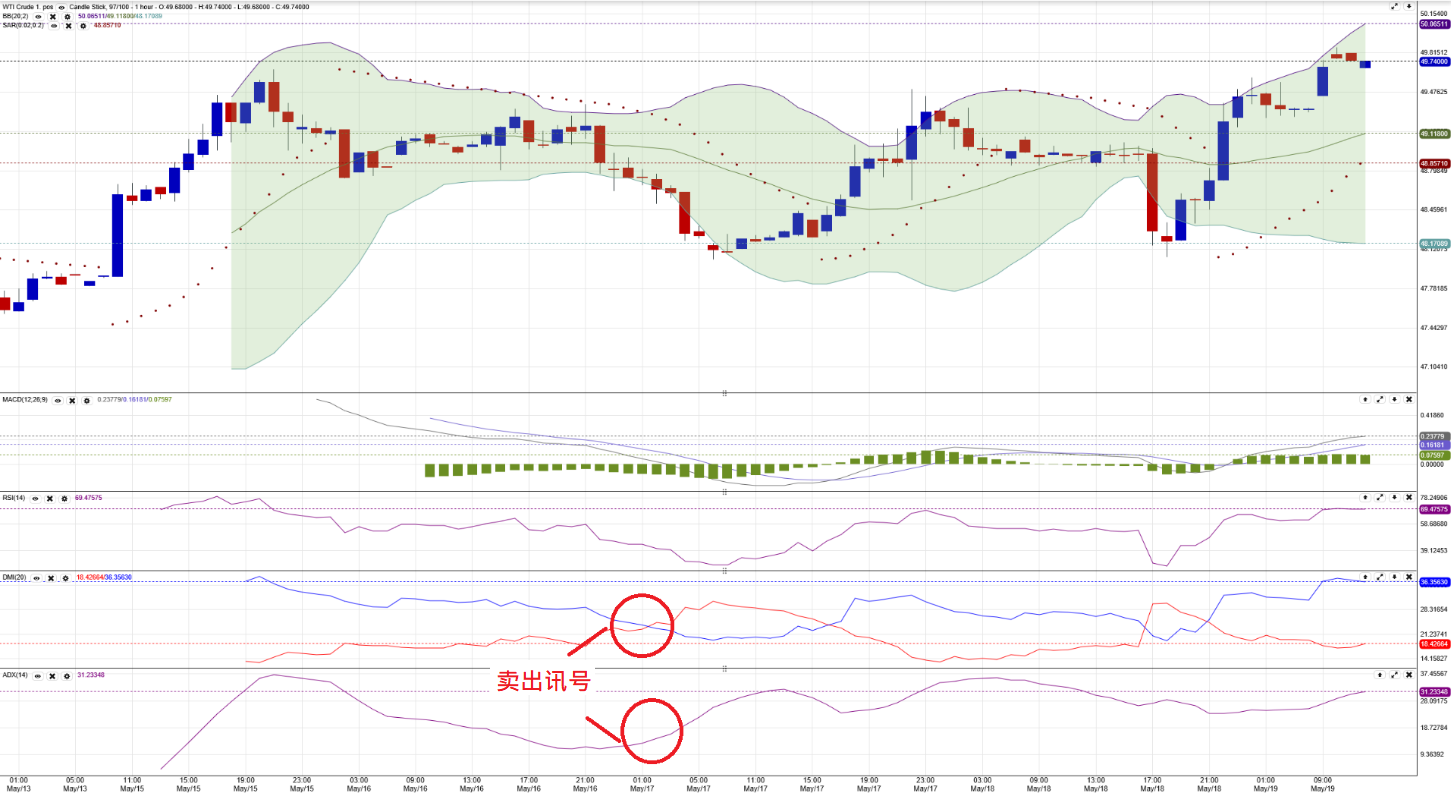

DMI 的分析技巧:

随机指标是欧美期货市场常用的一套技术分析工具,由于期货风险性波动大,需要较短期、 敏感的指针工具,因此中短期投资的技术分析也较为适用,随机指标综合了动量观念、强弱指针与移动平均线的优点。

如果行情是一个明显的涨势,会带动K线 (快速平均值) 与D线 (慢速平均值) 向上升。如涨势开始迟缓,则会反应到K值与D值,使K值跌破D值,此时中短期跌势确立。

KD 线本质上是一个随机波动的观念,对于掌握中短期的行情走势非常正确。因此可说是非常实用的利器。